信用保証制度のしくみ

信用保証制度のしくみ

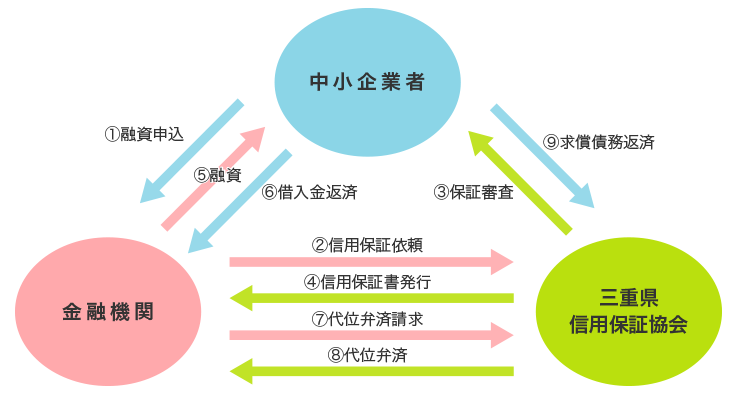

信用保証制度は、基本的に中小企業・小規模事業者の方、金融機関、信用保証協会の三者で成り立っています。

信用保証制度を支えるしくみとして、信用補完制度、責任共有制度があります。

信用保証制度のしくみ

①融資申込:中小企業者は、金融機関に信用保証委託申込書による申込をします。

②信用保証依頼:金融機関は、信用保証協会に信用保証の依頼をします。

③保証審査:信用保証協会は、申込のあった中小企業者の保証審査をします。

④信用保証書発行:信用保証協会は、審査の結果、信用保証を適当と認めた場合、保証を引き受けし、金融機関に対して信用保証書を発行します。

⑤融資:金融機関は、信用保証書に基づいて中小企業者に融資をします。このとき中小企業者には、所定の保証料を金融機関を通じて信用保証協会へ納めていただきます。

⑥借入金返済:中小企業者は、借入契約にしたがって金融機関へ借入金を返済します。

⑦代位弁済請求:中小企業者が倒産等によって借入金の返済ができなくなった場合、金融機関は信用保証協会に対して代位弁済の請求をします。

⑧代位弁済:信用保証協会は、この請求に基づき、中小企業者に代わって借入金の残債務を金融機関に支払います。これを代位弁済といいます。

⑨求償債務返済:信用保証協会は、中小企業者に対する求償権を得て債権者となり、中小企業者は、信用保証協会に対して求償債務を返済することになります。

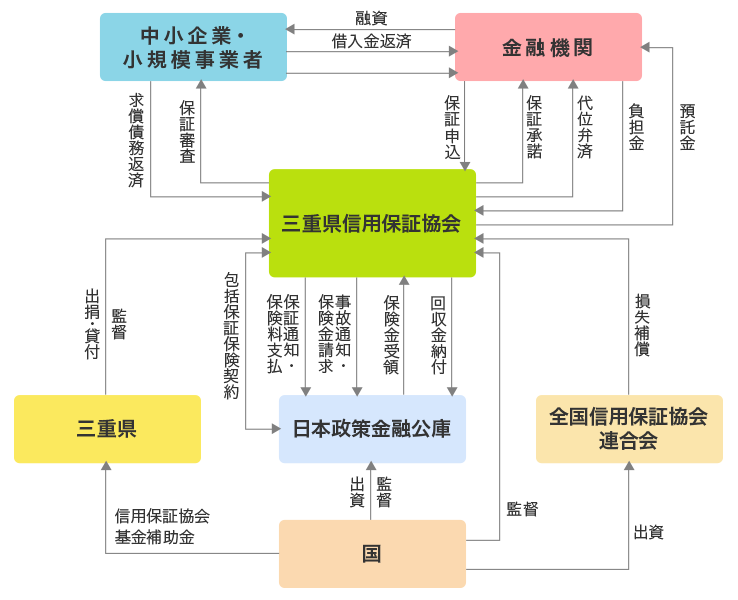

信用補完制度のしくみ

信用補完制度とは、「信用保証制度」と信用保証協会が日本政策金融公庫に対して再保険を行う「信用保険制度」との有機的な結びつきを総称したもので、中小企業金融対策の中核的推進制度として重要な役割を担っています。

信用保証協会は、中小企業のために金融上の保証人となり、中小企業者と金融機関とを結ぶ「かけ橋」的存在となるものですが、このような役割と機能を充分に果たすため、一方において中小企業者に対する経営指導能力を高めて健全な中小企業者の育成に努め、他方において国や地方公共団体の協力と「信用保険制度」により、信用保証業務に伴う不測の事故に備えて充分な資金的裏付け、リスクカバーの措置を講じております。「信用保険制度」は、「信用保証制度」の機能が十分に発揮されることを目的とする制度であり、信用保証協会の保証基盤を支える大きな力となっています。

責任共有制度について

信用保証協会と金融機関とが適切な責任共有を図ることにより、両者が連携して、中小企業・小規模事業者の皆さまの支援を行うことを目的としています。

責任共有制度導入により、保証付き融資について、金融機関も一定の責任を負担することになりました。

金融機関と保証協会の負担割合

責任共有制度導入により、原則として、信用保証協会が80%、金融機関が20%の割合で責任を共有します。

保証料

責任共有制度の対象となる保証付き融資については、信用保証協会が負担する割合が減少することから、原則として、保証料率は低く設定されています。

責任共有制度の対象外となる保証制度

原則として、すべての保証が責任共有制度の対象ですが、一部対象から除かれています。対象外の保証については、引き続き保証協会が100%責任を負い、金融機関の負担は生じません。

【対象外の保証】

- 小口零細企業保証

- 特別小口保証(※1)

- 経営安定関連保証(セーフティネット保証)1号~4号,6号(※2)

- 災害関係保証

- 創業関連保証(再挑戦支援保証を含みます。)

- 事業再生保証

- 信用保証協会の求償権を消滅させることを目的とした保証

- 中堅企業特別保証

- 危機関連保証

※1)特定非営利活動法人(NPO法人)は、一部の例外を除いて責任共有制度の対象となります。

※2)経営安定関連保証(セーフティネット保証)5号は平成30年(2018年)4月1日保証申込受付分から責任共有制度となりました。